Fragen? Rufen Sie mich an: +49 6622 806888

Etwa jeder Vierte wird berufsunfähig:

Treffen Sie frühzeitig Vorsorgemaßnahmen

Immer wieder weisen Verbraucherschützer darauf hin, dass die Berufsunfähigkeitsversicherung neben der Privathaftpflicht die wichtigste Versicherung überhaupt ist.

Der Verlust der Arbeitskraft ist ein existenzielles Risiko. Denn nicht mehr arbeiten können heißt, nichts zu verdienen. Materielle Not ist oft die Folge. Der Staat hilft im Ernstfall kaum.

Die Grundlagen

Wenn Sie wegen Krankheit oder Unfall schon vor Erreichen des Rentenalters aus Ihrem Beruf aussteigen müssen, stehen Sie vor einem großen Problem: Die gesetzliche Rentenversicherung zahlt allen ab 1961 Geborenen nur noch bei völliger Erwerbsunfähigkeit ihre Minirente .

Folge: Als Betroffener bekommen Sie nur dann die knappen staatlichen Leistungen, wenn Sie so gut wie gar nicht mehr arbeiten können. Wenn Sie theoretisch noch irgendeiner - auch schlechter bezahlten - Tätigkeit nachgehen könnten, gehen Sie leer aus.

Vor dem finanziellen Kollaps bei Unfall oder Krankheit müssen Sie sich also eigenverantwortlich schützen - am besten mit einer privaten Berufsunfähigkeitsversicherung. Doch welche Police ist die richtige? Was müssen Sie beim Vertragsabschluss beachten? Wie hoch soll im Ernstfall die Rente sein?

Leistungsumfang

Rente bei Berufsunfähigkeit

Die wichtigste Leistung der Berufsunfähigkeitsversicherung ist die monatliche Rente - ab dem Zeitpunkt, ab dem Sie wegen eines Unfalls oder einer Erkrankung nicht mehr arbeiten können.

Oft werden Versicherte nur teilweise berufsunfähig - volle Rentenleistungen gibt es daher bereits bei einer Berufsunfähigkeit von weniger als 100 Prozent.

Der Versicherer hilft außerdem bei der Wiedereingliederung ins Arbeitsleben, etwa beim behindertengerechten Umbau des Arbeitsplatzes, durch Einmalzahlungen bei Ende einer zeitlich begrenzten Berufsunfähigkeit oder durch Assistance-Leistungen, die über die finanzielle Hilfe hinausgehen - wie etwa die Planung von Reha-Maßnahmen.

Finanzieller Schutz bei steigendem Bedarf

Durch Dynamisierung - also regelmäßige Erhöhung von Rentenansprüchen und Beiträgen - können Sie Ihren Berufsunfähigkeitsschutz an steigende Lebenshaltungskosten und wachsenden Finanzbedarf anpassen.

Sofern beim Vertragsabschluss eine Nachversicherungsgarantie vereinbart wurde, können Sie den bestehenden Schutz zum Beispiel bei Heirat, Geburt eines Kindes oder Immobilienerwerb ohne erneute Gesundheitsprüfung erhöhen, damit eine etwaige BU-Rente Ihren gestiegenen finanziellen Bedürfnissen entspricht.

Für wen ist eine BU sinnvoll?

Eine Berufsunfähigkeitsversicherung brauchen nicht nur berufstätige Menschen. Um im Ernstfall einen sicheren Schutz zu haben, empfiehlt es sich auch für Schüler, Auszubildende, Hausfrauen und Studenten, eine Berufsunfähigkeitsversicherung abzuschließen.

Wichtig hierbei: Sie sollten sich den Berufsunfähigkeitsschutz sichern, solange Sie noch jung und gesundheitlich nicht beeinträchtigt sind. Versicherungsgesellschaften lehnen Anträge oft schon bei geringen Vorerkrankungen ab bzw. bieten Ihnen weniger günstige Konditionen an.

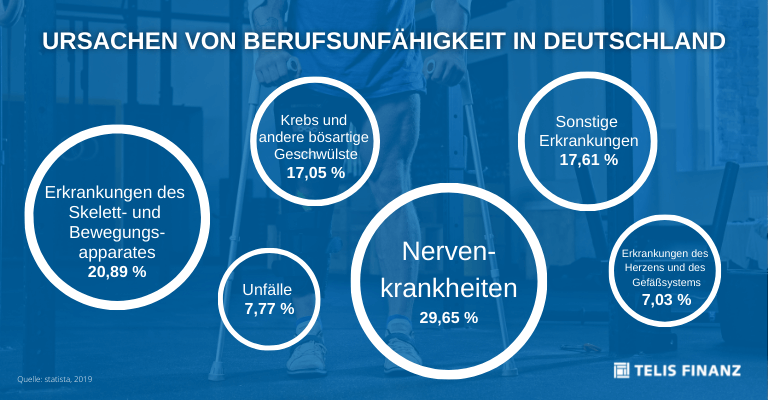

Risiko Berufsunfähigkeit

Kaum jemand will sich in jungen Jahren mit dem Gedanken auseinandersetzen, den eigenen Beruf eimal nicht mehr ausüben zu können. Doch immerhin wird etwa jeder vierte Berufstätige noch vor Rentenbeginn berufsunfähig, sei es durch einen Unfall oder eine schwere Krankheit.

Informieren Sie sich also rechtzeitig über passende Vorsorgemaßnahmen!

Denn seit 1. Januar 2001 erhalten alle nach 1961 geborenen Berufstätigen im Fall der Berufsunfähigkeit faktisch keine Zahlungen mehr aus der gesetzlichen Rentenversicherung. Stattdessen wurde die Erwerbsminderungsrente eingeführt, auf die aber auch nur der Anspruch hat, der nicht einmal mehr drei Stunden täglich irgendeine Arbeit verrichten kann. Die staatlichen Hilfen sind zudem so niedrig bemessen, dass sie Sie und Ihre Familie keinesfalls vor dem finanziellen Absturz bewahren können.

Angebot und Vergleich zur Berufsunfähigkeitsversicherung jetzt anfordern!

Ich unterstütze Sie gerne dabei, Ihre Arbeitskraft optimal abzusichern. Melden Sie sich einfach bei mir und ich zeige Ihnen auf, wo eventuell noch Absicherungslücken sind und wie Sie diese schnell und günstig schließen können!

Ihr Ansprechpartner